- O medo e o pânico podem levar à perda de oportunidades de investimento, mesmo nos mercados de alta mais fortes.

- A negatividade pós-mercado de baixa é uma armadilha comum para os investidores, mas é essencial focar em estratégias práticas como diversificação e alocação de ativos.

- Não confie apenas em conselhos de especialistas ou previsões econômicas – concentre-se na realidade e em seus próprios objetivos de investimento para evitar riscos desnecessários.

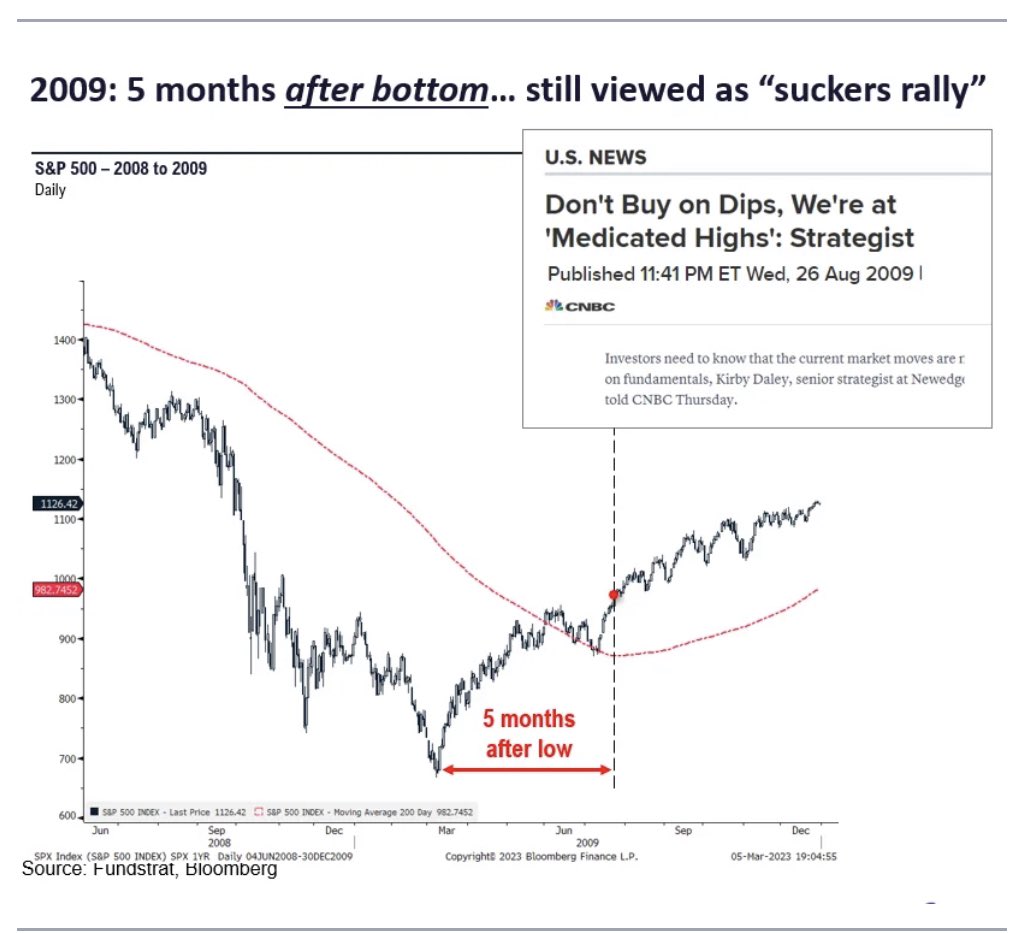

Em março de 2009, o colapso das hipotecas subprime devastou os investidores e o sistema financeiro. O mercado caiu cerca de 58% desde o pico de outubro de 2007.

O mercado então se recuperou por cinco meses consecutivos a partir de março de 2009.

Mas a narrativa para investidores e profissionais do setor era que isso era apenas um salto técnico e que voltaríamos a cair, então compre por sua conta e risco!

Fonte: Fundstrat, Bloomberg

O que se seguiu foi história, uma das melhores décadas com um dos mercados de alta mais fortes de todos os tempos.

Isso acontece o tempo todo. Quando você adiciona economistas, mídia e gestores de fundos que exploram a negatividade pós-mercado de baixa, é fácil cair no medo e no pânico.

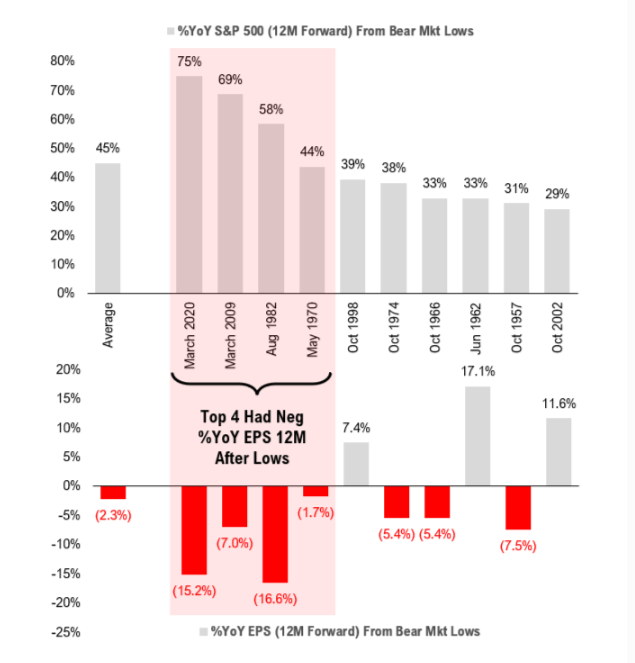

Ouvi outra história de que uma das possíveis razões para o próximo grande crash (que parece iminente) é a queda nos lucros.

Lucros em queda e mercados em alta

É uma pena que depois de um mercado em baixa como o de 2022, os mercados tenham tido as maiores quedas da história (colunas cinzas)… com lucros em queda (colunas vermelhas).

Então, o jogo é sempre o mesmo: podemos ser baixistas ou altistas, e para cada tese, sempre podemos encontrar algum dado, algum gráfico, ou algum especialista para confirmar nosso viés cognitivo.

Mas então, temos que voltar à realidade e lembrar das coisas chatas de sempre: CAP, diversificação, alocação estratégica e tática de ativos e reequilíbrio, que repetirei indefinidamente.

Para tentar dar um toque prático a essas coisas, também comecei uma coluna no horizonte 60/40 2030 na esperança de que isso ajude.

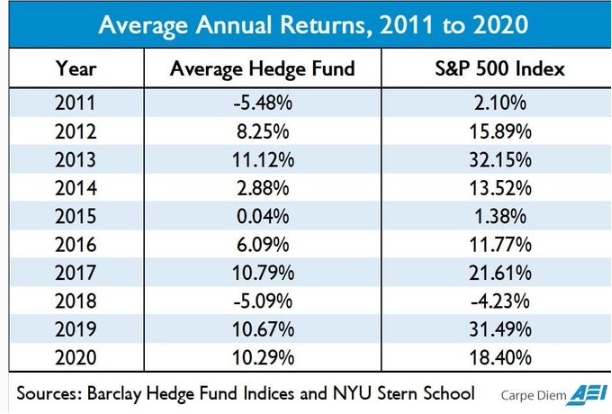

Finalmente, os profissionais famosos, eis como eles se comportaram nos últimos dez anos em relação ao índice:

Fundos de Hedge Vs. S&P 500

Fonte: Escola da NYU

Eles não venceram um único ano. Então, do que estamos falando? Se você ouvir todo mundo, só corre o risco de se machucar.

Isenção de responsabilidade: Este artigo é apenas para fins informativos e não constitui uma solicitação, oferta, conselho ou recomendação para investir como tal, nem pretende incentivar a compra de qualquer investimento. Quero lembrá-lo de que qualquer tipo de ativo é altamente arriscado e valorizado de várias perspectivas. Portanto, qualquer decisão de investimento e o risco associado permanecem com o investidor.