A melhor coisa sobre um mercado em baixa de vários anos? as barganhas.

Hoje falaremos sobre transações de dividendos. Grande pagadores. Ações rendendo até 10,3% e negociadas por até três vezes o fluxo de caixa livre (FCF).

Isso mesmo – 3X FCF!

Os lucros são falsos, o fluxo de caixa é real

Os contadores de Wall Street podem “ajustar” quase todos os números em um 10-Q. “Ganhos ajustados”. “Ebitda ajustado.” Caramba, eu até vi “receitas ajustadas”. Mas é quase impossível “ajustar” o caixa. O fluxo de caixa é, bem, fluxo de caixa.

Além disso, o dinheiro é, em última análise, o que nos paga. Os dividendos não são pagos com as vendas, nem mesmo com os ganhos no papel, mas com dinheiro real. O mesmo vale para recompras, das quais não gostamos tanto quanto como dividendos, mas isso ainda pode ajudar a elevar o preço de nossas ações.

Dada a importância do caixa, devemos considerá-lo quando avaliamos as empresas – especialmente quando encaramos o potencial de uma recessão e estamos no meio do ano 2 de um mercado em baixa.

“O Grande Equalizador”

Outra das minhas métricas de avaliação favoritas é preço/lucro para crescimento, ou PEG.

Preço/lucro (P/L) é uma maneira meio decente de avaliar uma ação, mas é um tanto subjetivo – um P/L de 15 pode ser barato em um setor em crescimento, mas caro em um setor mais conservador.

Preço/lucro para crescimento, no entanto, não apenas leva em consideração o crescimento potencial – colocando efetivamente todas as ações em um mesmo terreno de medição – mas também é supersimples de entender. Um PEG de 1,0 significa que uma ação está avaliada de forma justa; acima de 1,0 significa que está supervalorizado; e abaixo de 1,0 significa que está subvalorizado. A relatividade ainda é importante – o PEG do S&P 500 é um impressionante 2.0 agora, o que significa que o mercado como um todo está extremamente supervalorizado. Portanto, qualquer ação mais barata do que isso é, pelo menos, relativamente subvalorizada.

Mas os verdadeiros caçadores de pechinchas não querem apenas valores relativos – eles querem valor valores, e é nisso que estou de olho hoje. Vejamos cinco ações de dividendos, rendendo até 10,3%, que são baratas com base em duas métricas importantes: PEG e fluxo de caixa preço-para-livre (P/FCF) prospectivo.

1. Hidromassagem

- Rendimento de Dividendos: 5,0%

- Encaminhar P/FCF: 3.6

- PEG: 0,98

A Whirlpool Corporation (NYSE:) dificilmente precisa de apresentações. Esta empresa de 112 anos é há muito tempo um elemento básico das cozinhas e lavanderias americanas, abrangendo lavadoras e secadoras de roupas a geladeiras, lava-louças, fogões e micro-ondas.

Mas, embora você possa estar ciente de todos os gadgets que a Whirlpool fabrica, pode não estar ciente de que ela o faz com muito mais marcas do que seu homônimo. O guarda-chuva de marcas da Whirlpool também inclui nomes como KitchenAid, InSinkErator, Amana e Maytag – todos populares nos EUA – bem como marcas internacionais como Hotpoint, Brastemp e Consul, entre outras.

A WHR, como muitas ações relacionadas a imóveis, caiu fortemente desde o auge do jubileu alimentado pela pandemia. À medida que o mercado imobiliário começou a esfriar no ano passado, o mesmo aconteceu com a demanda por vários produtos da Whirlpool – e esse frio se estendeu até 2023.

De fato, as ações da Whirlpool caíram mais de um terço desde o início do mercado em baixa. E, dadas as perspectivas econômicas fracas para o resto do ano, é difícil ver as ações se recuperando tão cedo.

Mas se você tiver uma visão de longo prazo, WHR pode valer uma olhada mais de perto.

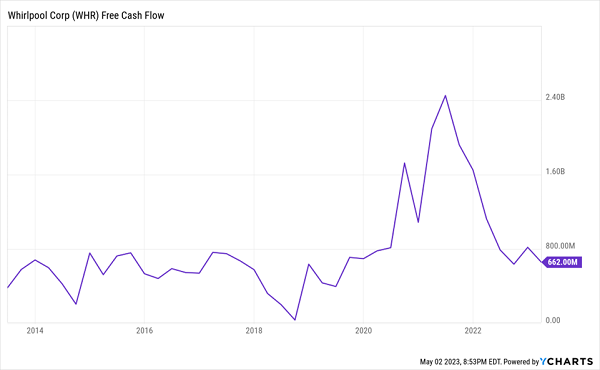

A Whirlpool distribui um rendimento respeitável de 5% que não corre o risco de evaporar tão cedo. A empresa precisa de cerca de $ 380 milhões – $ 390 milhões em dinheiro para financiar seus dividendos todos os anos, e boas notícias! – ela gerou $ 800 milhões em FCF em 2022 e está orientando para outros $ 800 milhões este ano. Além disso, a empresa está vendendo suas participações na EMEA (Europa, Oriente Médio e África) para se concentrar em sua forte unidade na América do Norte, o que deve ajudar a aumentar significativamente o fluxo de caixa livre em 2024.

O fluxo de caixa está se normalizando, mas em níveis ainda altos

WHR-FCF

Embora a Whirlpool pareça apenas ligeiramente subvalorizada com base no PEG, é muito barata em comparação com seu fluxo de caixa. O potencial de crescimento pode ser afetado devido à saída de algumas operações internacionais, mas mesmo uma reversão de valor à média pode recompensar muito os acionistas – que são bem pagos, por meio de dividendos, para esperar.

2. Viagens + Lazer (TNL)

- Rendimento de Dividendos: 4,7%

- Encaminhar P/FCF: 7.8

- PEG: 0,32

Você pode conhecer a Travel + Leisure Co (NYSE:) melhor para as revistas de meses atrás no consultório do seu médico local. Mas é muito, muito mais.

Um dos principais negócios é o Wyndham Destinations (NYSE:), que é composto por quase 250 resorts de clubes de férias (leia-se: timesharing) em todo o mundo. Na verdade, a Wyndham Destinations comprou a marca Travel + Leisure da Meredith (NYSE:) Corp. há dois anos e adotou T+L como o nome corporativo.

A Travel + Leisure também inclui a Panorama, uma empresa de viagens de associação que inclui a empresa global de benefícios RCI, o programa de intercâmbio de luxo The Registry Collection e o provedor de plataforma de reservas Alliance Reservations, entre outros.

Até a própria marca Travel + Leisure é mais do que apenas revistas. T+L inclui um serviço de assinatura de viagens, bem como produtos de consumo de marca.

É um segmento de consumo aspiracional, com certeza. Obviamente, os negócios de viagens e associações da empresa também podem ser considerados aspiracionais. Ela aspira atingir suas metas, embora não tenha conseguido até agora – a divisão não atingiu as expectativas de receita em cinco dos últimos seis trimestres.

Entre outras preocupações? A parte Wyndham do negócio, pré-aquisição, cortou seus dividendos em 40% durante a pandemia, para 30 centavos por ação de 50 centavos anteriormente. O T + L combinado desde então começou a aumentar novamente, mas o pagamento atual de 40 centavos ainda está bem abaixo dos níveis pré-cortados. Além disso, as taxas de juros mais altas estão pressionando as margens das securitizações de financiamento de timeshare da TNL, e há a questão em aberto de quanto uma recessão potencial poderia restringir a demanda por férias.

Assim, por enquanto, parece que o TNL é muito barato por um motivo.

3. Nordstrom

- Rendimento de Dividendos: 5,1%

- Encaminhar P/FCF: 3.0

- PEG: 0,69

Anos atrás, o comércio eletrônico passou de mero lanche no almoço dos operadores de shopping para devorá-lo completamente, tornando difícil ficar atrás de qualquer operador tradicional.

A Nordstrom (NYSE:) não é exceção; suas ações foram agredidas nos últimos anos. De fato, tanto a tentativa quanto o fracasso de fechar o capital alguns anos atrás pareciam um presságio dos problemas futuros do setor.

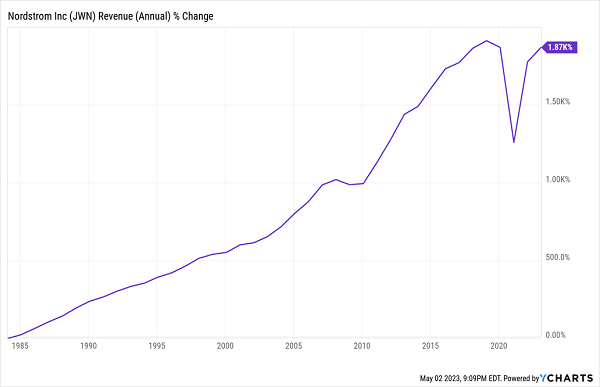

No entanto, o problema não tem sido tanto as vendas – que têm sido extremamente resilientes em comparação com seus irmãos – quanto um ambiente operacional cada vez mais difícil que levou à evaporação dos lucros.

A maioria das linhas principais dos varejistas de tijolo e argamassa não se parece com isso

JWN-Gráfico de receita

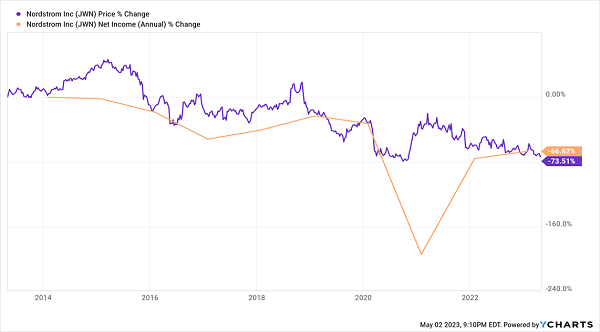

Mas seus ganhos e ação de preço são terrivelmente familiares

Queda de ganhos JWN

Embora o varejo tenha se tornado um negócio mais difícil há anos, a Nordstrom está particularmente pressionada agora em meio a um ambiente econômico mais restritivo. JWN pode ser um nome mais voltado para o luxo do que seus rivais Macy´s (M) e Kohl’s (KSS), mas dificilmente é imune a essas pressões. O CEO Erik Nordstrom disse que a temporada de festas de 2022 foi “altamente promocional e as vendas foram mais baixas do que os níveis pré-pandêmicos”. A empresa foi forçada a absorver ainda mais remarcações para retornar seu estoque a níveis aceitáveis.

O atraente rendimento de 5% do dividendo dificilmente é isento de preocupações. Sim, é apenas 40% dos ganhos projetados para 2023 da JWN. Mas lembre-se: é apenas metade do que pagava em 2020 antes de a Nordstrom suspender o dividendo por dois anos. Também pairando sobre a JWN como uma nuvem estão US$ 4 bilhões em dívida líquida.

Mas, dado o quão barato as ações da Nordstrom estão sendo negociadas – com base em P/FCF, PEG e várias outras métricas – pode ser tolice apostar contra o JWN também.

4. Corporação Griffon

- Rendimento de Dividendos: 8,4%

- Encaminhar P/FCF: 6.7

- PEG: 0,60

A Griffon Corporation (NYSE:) é uma holding que possui marcas nos setores de produtos de consumo e profissionais, e produtos domésticos e de construção. Algumas de suas marcas incluem a empresa de soluções de armazenamento ClosetMaid, a fabricante de ferramentas para gramados e jardins Ames e a fabricante de portas de garagem Clopay, entre outras.

Ao contrário de muitas outras empresas relacionadas ao lar, a Griffon não foi atingida por uma ressaca em 2022 – em vez disso, suas ações continuaram subindo. Mas não foi apenas o impulso contínuo do aumento da compra de imóveis. No início de 2022, a GFF disse que estava revisando “alternativas estratégicas” – código de Wall Street para “explorar uma venda”.

Griffon tornou-se barato, no entanto, cortesia de um declínio de quase 33% em relação aos máximos de fevereiro de 2023. Curiosamente, muito disso veio depois a empresa de investimentos ativistas Voss Capital ganhou representação no conselho da GFF em janeiro – normalmente, o envolvimento de ativistas estimula mais compras, por mais curto que seja.

Então, em abril, Griffon concluiu sua revisão estratégica e determinou que não venderia tudo, mas continuaria com seu plano estratégico atual. Então, pelo menos por enquanto, um pop de compra está fora de questão. Mas os acionistas em potencial estão olhando para uma empresa com grandes descontos que está melhorando sua geração de fluxo de caixa livre.

Também digno de nota: depois de encerrar sua revisão estratégica, a Griffon decidiu jogar dinheiro nos acionistas. A GFF anunciou que acrescentaria US$ 200 milhões à sua autorização de recompra existente (para um total de US$ 258 milhões, ou 17% das ações em circulação!) E distribuiria um dividendo especial de US$ 2, pagável em 19 de maio aos acionistas registrados em 9 de maio.

O problema? O rendimento de 8,4% de Griffon recebe uma grande ajuda desse dividendo especial; com base apenas no pagamento regular da GFF (reconhecidamente crescente), as ações rendem apenas 1,4%.

Esse Esse tipo de dividendo especial — um pagamento único que provavelmente nunca mais veremos — não é uma receita de longo prazo para renda alta e sustentável. Mas os “especiais” do nosso próximo estoque podem ser.

5. Coterra Energy (NYSE:)

- Rendimento de Dividendos: 10,3%

- Encaminhar P/FCF: 5.1

- PEG: 0,19

Coterra Energia (CTRA) é um nome que apareceu no meu radar de novo e e nos últimos meses. Esta empresa de petróleo e líquidos de gás natural (LGNs) foi formada em 2021 como resultado de uma fusão entre a Cabot (NYSE:) Oil & Gas e a Cimarex Energy (NYSE:). É um player importante na bacia de Delaware, no Texas e no Novo México, também possuindo área cultivada nas bacias de Marcellus e Anadarko.

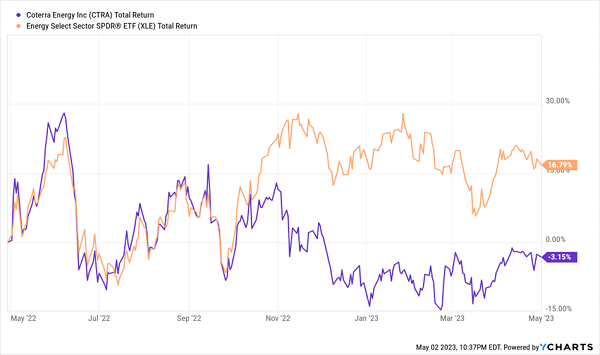

Coterra dificilmente foi um cachorro em comparação com o mercado mais amplo, mas tem lutou em comparação com o resto do setor de energia desde o final de 2022, principalmente devido às expectativas de que os preços do gás natural lutarão para ganhar força em 2023. (90% das reservas provadas da Coterra são 78% de gás, 12% de LGN e apenas 10% de petróleo. )

As ações da CTRA estão deflacionadas

Índice CTRA-Lags

As boas notícias? A Coterra é uma excelente operadora cujos investimentos em melhorias de produção a ajudaram a extrair mais dinheiro de cada gota de petróleo. Mas, em vez de jogar esse dinheiro indiscriminadamente para os investidores na forma de um dividendo fixo – rezando para que os preços das commodities permaneçam altos – a CTRA adotou uma modelo “fixo e variável”.

Em suma, a Coterra pretende distribuir 50% de seu fluxo de caixa livre como dividendos. Isso começa com um dividendo “básico” de 15 centavos e, em seguida, um dividendo variável conforme o fluxo de caixa livre remanescente permitir. O rendimento do dividendo base é de modestos 2,5%, mas dado que o rendimento total é de mais de 10%, você pode ver o potencial de geração de renda desta ação.

Divulgação: Brett Owens e Michael Foster são investidores de renda contrários que procuram ações/fundos subvalorizados nos mercados dos EUA. Clique aqui para saber como lucrar com suas estratégias no último relatório, “7 ações de grande crescimento de dividendos para uma aposentadoria segura.”