- O S&P 500 deve permanecer preso em uma faixa mais estreita devido a riscos macroeconômicos, mesmo com a probabilidade de diminuição da volatilidade de curto prazo

- Nesse cenário, a seleção de ações é a melhor e mais segura forma de obter lucros acima da média nos próximos meses

- A Applied Materials e a Accenture podem ser vencedoras de mercado com base em sua saúde financeira, subavaliação e tendências positivas do mercado

À medida que o Fed se aproxima do que provavelmente será o aumento final das taxas deste ciclo, os investidores estão cada vez mais se perguntando se o mercado retornará a um padrão semelhante ao observado após a crise do COVID.

Mas, embora uma maior estabilidade no lado do custo de capital provavelmente leve a uma redução no curto prazo, o que geralmente é positivo para os mercados, muitos riscos macroeconômicos permanecem em vigor para que os mercados se recuperem como se não houvesse amanhã.

Como eu no início de janeiro, esse enigma sugere que provavelmente permanecerá preso em uma faixa mais estreita com a qual nos acostumamos na última década. E embora dados recentes tenham indicado uma melhora (esperada) tanto do lado da inflação quanto do lado da resiliência econômica, ainda vejo 4.300-4.400 como uma resistência muito forte para o S&P 500 nos próximos meses.

O risco de queda, no entanto, melhorou na minha opinião. Embora a temporada de resultados esteja prestes a nos dar mais pistas sobre o estado atual das empresas americanas, apenas uma surpresa muito negativa nos derrubaria abaixo do nível de 3.700-3.800.

Na verdade, dado que o mercado já espera uma recessão de lucros (ou seja, dois trimestres seguidos de crescimento negativo de lucros para o S&P 500), não ficaria surpreso se o quadro geral acabasse sendo melhor do que o esperado mais uma vez, o que, deve, por sua vez, fazer apenas o suficiente para manter os preços estáveis no curto prazo.

Como observamos em e (isto é, antes da derrocada do SVB), o curinga é o setor bancário, principalmente os bancos menores e regionais dos Estados Unidos. Apesar da situação ser percebida como estável pelo mercado em geral, o efeito defasado da maior volatilidade no mercado de títulos ainda pode ser um problema quando o Programa de Financiamento a Termo do Fed (BTFP) terminar. Do lado positivo, porém, dados recentes indicam que os empréstimos dos bancos do BTFP estão diminuindo semana a semana. Ainda assim, os investidores que quiserem avaliar o rumo do mercado devem ficar atentos à situação do setor.

Nesse cenário, vejo duas maneiras de obter lucros acima da média nos próximos meses:

- Negociação de índice ativo (arriscado). Aqueles que procuram vencer o mercado podem aproveitar os fortes níveis de suporte e resistência citados acima, bem como as médias móveis, e negociar em ambos os lados do mercado de acordo. Aconselho os traders que seguem esse caminho a proteger suas posições de acordo com sua avaliação ativa dos riscos macro gerais (ou seja, nunca se posicione 100% otimista ou 100% pessimista. Em vez disso, faça algo entre 90%-10% a 60%- 40%).

- Stock Picking (menos arriscado). Embora o mercado geral pareça provavelmente permanecer dentro da faixa, o mesmo não se aplica a ações individuais. Portanto, os investidores que buscam vencer o mercado devem estar atentos aos aspectos fundamentais das empresas e tomar suas decisões de acordo. Atualmente, o InvestingPro é a melhor ferramenta do mercado para isso, pois fornece todas as informações de que você precisa para tomar decisões melhores e bem fundamentadas, com grandes chances de vencer o mercado nos próximos meses.

Com base nos dados do InvestingPro, aqui estão duas ações que adquiri recentemente e que acredito serem as vencedoras do mercado neste ano:

1. Materiais Aplicados

Depois de cair quase 35% no ano passado (por meio do ETF líder do setor, ), os semicondutores se recuperaram acentuadamente este ano, subindo quase 25% no acumulado do ano. Existem algumas razões para isso, mas as principais são o amplo ressurgimento da tecnologia, já que os investidores olham com bons olhos para as ações que foram punidas injustamente durante a liquidação do ano passado, a reabertura da economia chinesa e a redução das expectativas em relação à profundidade de um provável recessão global ainda este ano.

Além disso, à medida que a China dobra suas ameaças de invadir Taiwan – um dos maiores produtores mundiais de semicondutores – os investidores estão migrando progressivamente para concorrentes baseados nos EUA. Esse foi o argumento feito por quando vendeu a Taiwan Semiconductor Manufacturing (NYSE:) com sede em Taiwan na semana passada.

Nesse cenário, a Applied Materials (NASDAQ:) com sede em Santa Clara, Califórnia, é uma excelente opção. O fornecedor líder de equipamentos de fabricação, serviços e software para a indústria de semicondutores, bem como para indústrias de exibição e relacionadas, tem vários motivos que devem impulsionar suas ações no médio prazo, de acordo com a InvestingPro. Como:

- A administração tem recomprado agressivamente as ações

- Os fluxos de caixa podem cobrir suficientemente os pagamentos de juros

- Grande aumento de preços nos últimos seis meses

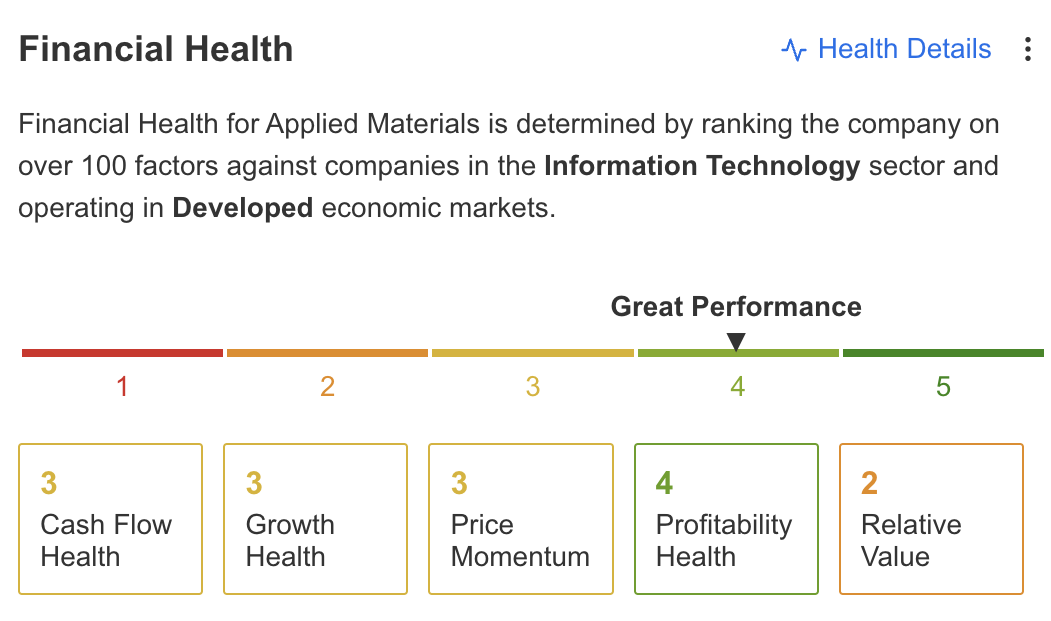

A AMAT também possui uma ótima pontuação de saúde financeira, de acordo com a InvestingPro.

Fonte: InvestingPro

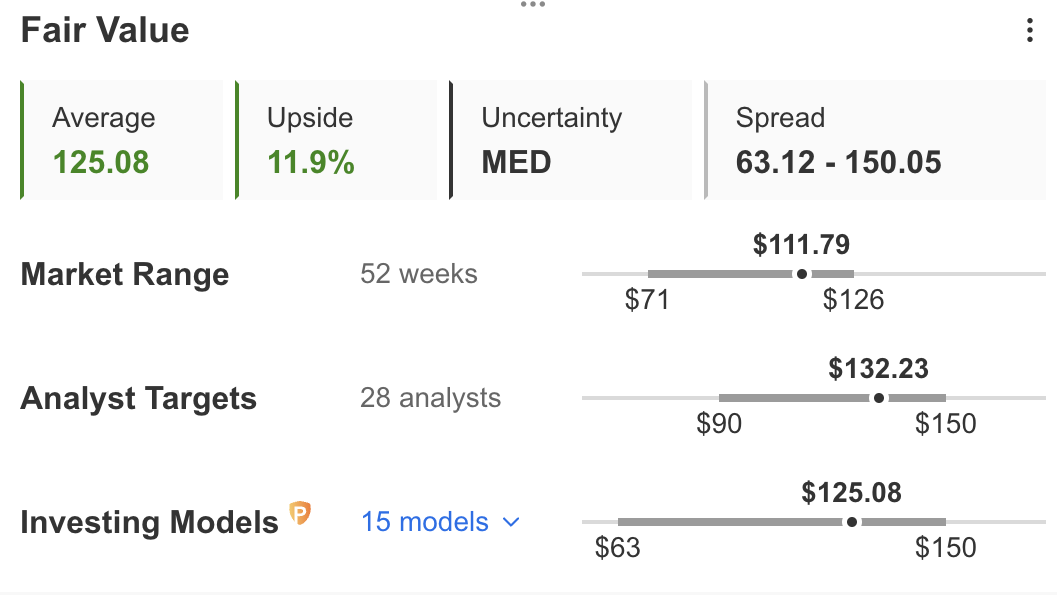

A empresa, que opera em três segmentos – Sistemas de Semicondutores, Serviços Globais Aplicados e Mercados de Exibição e Adjacentes – também está significativamente subavaliada de acordo com os modelos quantitativos em InvestingPro e pode ver um aumento de cerca de 12% nos próximos 12 meses para seu valor justo de US$ 125,08/ação.

Fonte: InvestingPro

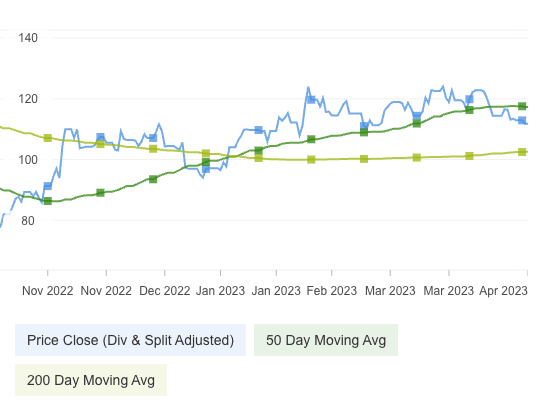

No lado técnico, a AMAT ainda está sendo negociada abaixo de sua média móvel de 50 dias, e uma quebra acima provavelmente faria com que as ações disparassem.

Preço AMAT vs. Médias móveis

Fonte: InvestingPro

A empresa divulgará resultados daqui a um mês, em 18 de maio, portanto, é provável que mantenha o bom desempenho, pelo menos até lá.

2. Accenture

Embora eu não veja a Accenture (NYSE:) como a nova Tesla (NASDAQ:) (pelo menos não no curto prazo), a empresa de serviços profissionais e RH com sede em Dublin, na Irlanda, tem tudo para superar com segurança o mercado de os próximos meses.

Além da atual tendência do mercado que aponta para um ressurgimento das ações de crescimento à medida que os ticks caem progressivamente, os ainda resilientes EUA também são um grande vento favorável para a Accenture, mantendo a demanda pelos serviços da empresa significativamente alta.

Essa é a principal razão pela qual – ao contrário do mercado de ações dos EUA em geral – a Accenture deve registrar um sólido crescimento de ganhos quando divulgar os resultados financeiros em junho. Embora os analistas tenham reduzido as expectativas de ganhos da empresa em 7% nos últimos 12 meses, o lucro por ação da ACN ainda deve chegar a 2,98 – significativamente superior aos 2,39 do último trimestre.

Fonte: InvestingPro

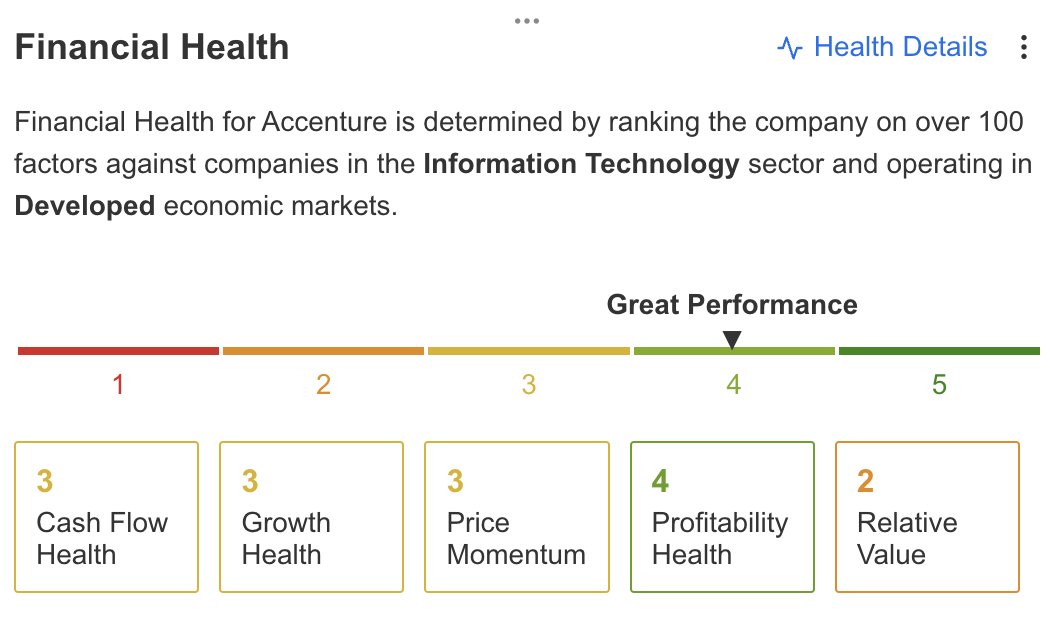

É também por isso que a ACN tem uma excelente pontuação de saúde financeira, de acordo com a InvestingPro.

Fonte: InvestingPro

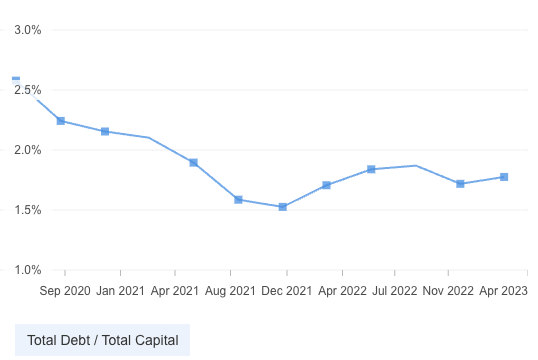

Além disso, o balanço sólido da empresa a coloca em uma posição perfeita para seguir a tendência da IA sem ficar excessivamente exposta a riscos maiores do setor, como custos de capital mais altos, pois seus fluxos de caixa podem cobrir suficientemente os pagamentos de juros. Como o InvestingPro mostra graficamente, a dívida e a alavancagem financeira da Accenture ainda estão em níveis sólidos, tornando a empresa mais resiliente do que seus pares quando se trata de tempos difíceis e desafiadores.

Alavancagem e dívida da ACN

Fonte: InvestingPro

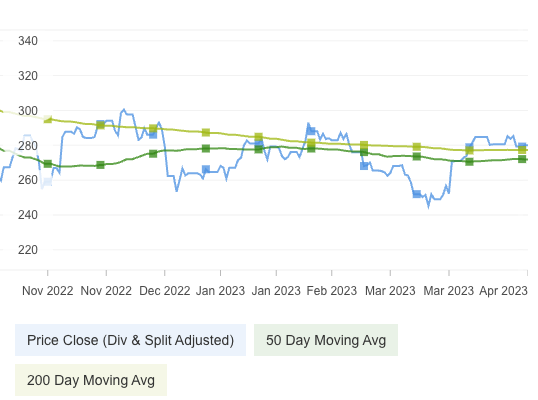

No lado técnico, a ACN está negociando um pouco acima de sua média móvel de 50 dias. Um breve movimento abaixo desse nível pode sinalizar uma oportunidade de compra, portanto, fique atento aos níveis de US$ 275 a US$ 270.

ACN vs. 50, MA de 200 dias

Fonte: InvestingPro

InvestingPro

Divulgação: Estou comprado em ambas as ações citadas neste artigo e mantenho algumas posições vendidas para proteger os riscos de volatilidade.