No mês passado, analisamos como a volatilidade do mercado de ações diminui e flui ao longo do tempo. Vamos pegar esse tópico e fazer o mesmo para o mercado de títulos, com base no .

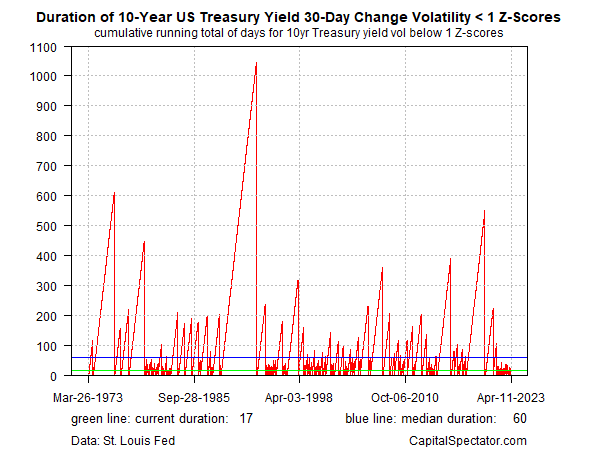

Assim como as ações, os títulos passam por períodos de volatilidade baixa, que dão lugar a picos de volatilidade. Mas, em comparação com as ações, os episódios de baixo volume são mais erráticos e menos propensos a corridas longas. O período mais longo de volatilidade para a nota de 10 anos desde o início dos anos 1970 é um período de mais de 1.000 dias no início dos anos 1990 – aproximadamente metade do período mais longo de calma relativa para as ações.

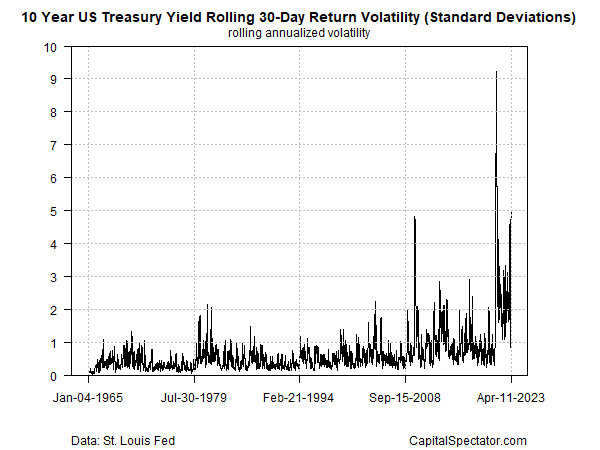

Mais uma vez estou definindo a volatilidade como o desvio padrão de 30 dias (anualizado) para a variação contínua de um ano, que neste caso é a variação ano a ano no rendimento de 10 anos. Esse cálculo é aplicado a janelas contínuas de 10 anos. Rever a história nesta base revela um fato surpreendente: o mercado de títulos tornou-se substancialmente mais volátil ultimamente, em termos absolutos e relativos.

Rendimento do Tesouro de 10 anos Rolando Volatilidade de Retorno de 30 Dias

O próximo gráfico mostra a sequência contínua de dias em que o vol está abaixo do escore Z de 1, um proxy para identificar regimes de baixa volatilidade. Não surpreendentemente, episódios de baixo volume de duração mais do que trivial têm sido uma ave rara ultimamente, cortesia dos aumentos da taxa de juros do Federal Reserve no ano passado. Como o mercado tem lutado para discernir por quanto tempo e até que ponto os aumentos continuarão, os investidores foram rápidos em comprar e vender títulos, dependendo da previsão do dia. A atual corrida de baixo volume tem apenas 17 dias, muito abaixo da média de 60 no último meio século.

Duração do Volume Rendimento do Tesouro de 10 anos

A história sugere que o período atual de episódios relativamente curtos e interrompidos de baixo volume é incomum e logo dará lugar a um episódio prolongado de calma. Isso se alinha com uma série de analistas que estão prevendo que os aumentos de juros do Fed estão quase no fim.

O ex-economista-chefe da Pimco, Paul McCulley, acha que os ventos econômicos contrários impedirão o Fed de controlar. Ele prevê “uma pausa e depois um pivô [later this year].”

O mercado discorda: os futuros de fundos do Fed estão precificando uma probabilidade de aproximadamente 76% de que o banco central aumentará as taxas em um quarto de ponto na próxima reunião do FOMC em 3 de maio. Mas McCulley diz que os números à frente mudarão o cálculo.

“Eles estão [Fed officials] vamos olhar para os dados que chegam – reconhecendo que o que está acontecendo com o estresse no sistema bancário vai funcionar em conjunto com o que eles já fizeram com quase 500 pontos-base de aperto”, ele raciocina.