O mercado chegou ao fundo do poço em outubro passado, apesar das preocupações contínuas com a inflação, taxas mais altas, riscos de recessão e uma crise bancária. Enquanto as manchetes da mídia e os podcasts do Youtube estão cheios de “crise” manchetes, como observado em “Analistas aumentam as estimativas”, as expectativas de crescimento e ganhos estão aumentando.

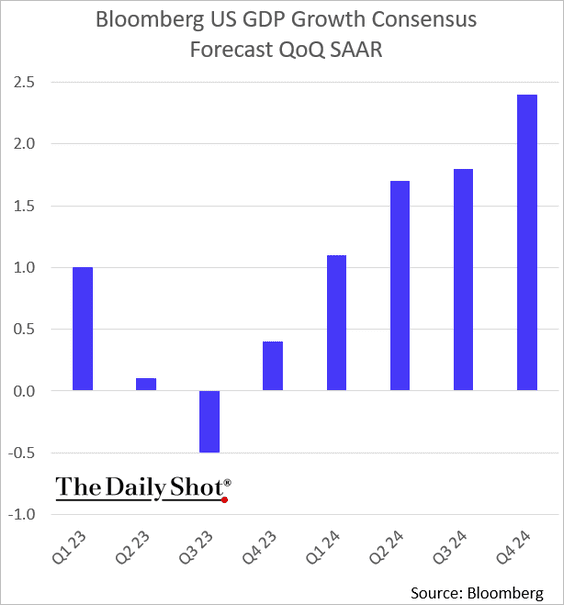

“Se não houver ‘recessão em 2023’, isso sugere que o declínio nos lucros corporativos e nas margens de lucro está completo. Portanto, isso sugere que as ações estão bastante valorizadas nos níveis atuais, apoiando o retorno de uma tendência mais otimista. Atualmente, o Consenso de Crescimento Econômico da Bloomberg para a economia dos EUA está aumentando, com apenas um quarto do crescimento negativo esperado.”

Consenso de Crescimento da Bloomberg

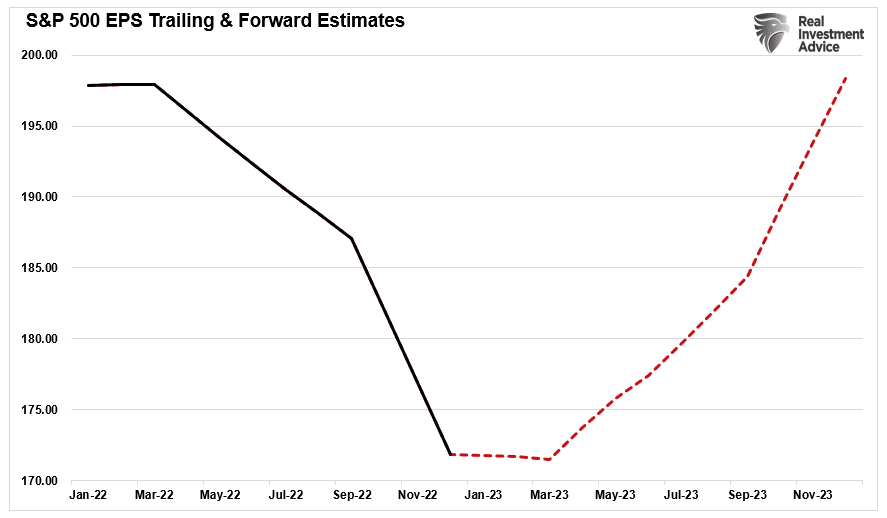

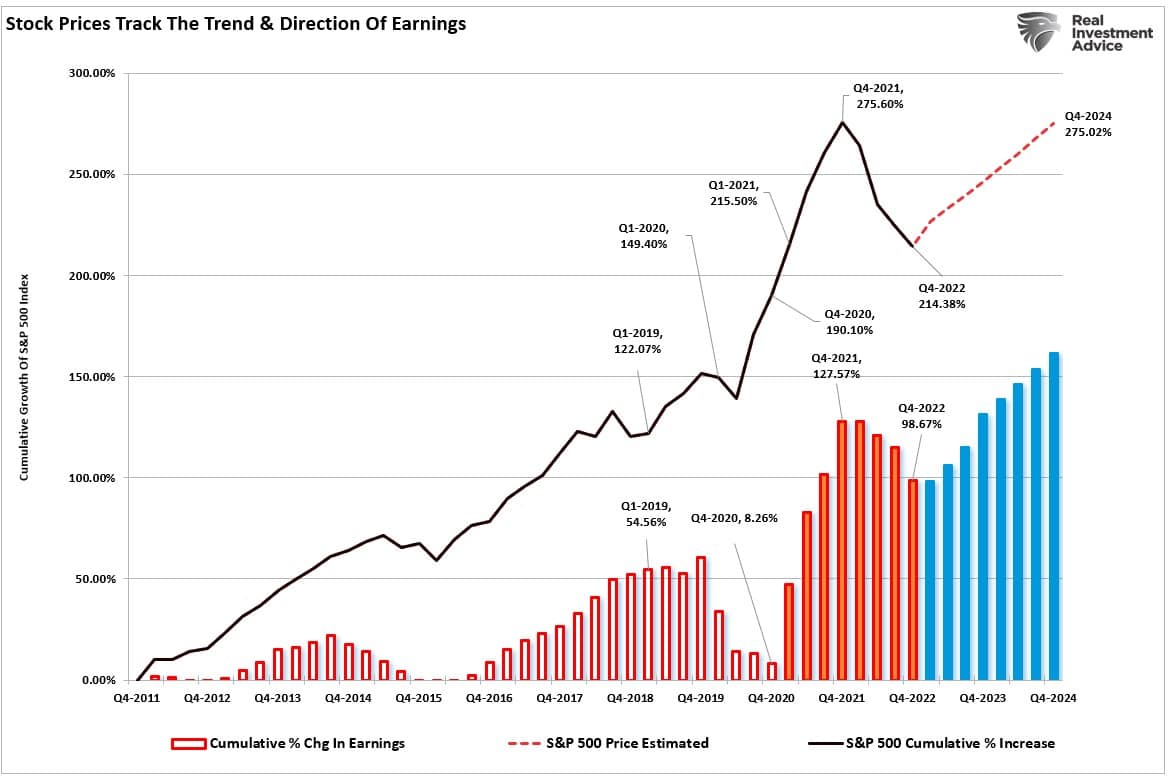

“Dado que os ganhos são derivados da atividade econômica, o declínio atual dos ganhos deve atingir o ponto mais baixo antes do ponto mais baixo da atividade econômica. Curiosamente, em meados de março, a S&P Global divulgou sua previsão de lucros para o S&P 500 até o final de 2024. Assim como os analistas econômicos, a S&P vê os lucros chegando ao fundo do poço no primeiro trimestre e retornando ao pico de janeiro de 2022.”

“Curiosamente, os mercados financeiros consideraram essas perspectivas de melhoria desde as baixas de outubro. Isso não é surpreendente, pois os investidores começam a pagar pelos investimentos com base em previsões mais robustas. Portanto, se as previsões de ganhos estiverem corretas, o mercado deve refletir essas previsões e subir em direção ao pico anterior do mercado”.

Enquanto economistas e analistas baseiam seus pontos de vista na premissa de uma “sem recessão” cenário, o mercado atingiu o fundo do poço em outubro, na esperança de uma reversão do aperto monetário do Federal Reserve. Atualmente, não está claro se uma das visões está correta.

No entanto, como investidores, vários indicadores técnicos apóiam a noção de que o mercado atingiu o fundo do poço em 2022, sugerindo uma visão alternativa de um mercado em baixa em andamento.

Ainda em uma correção

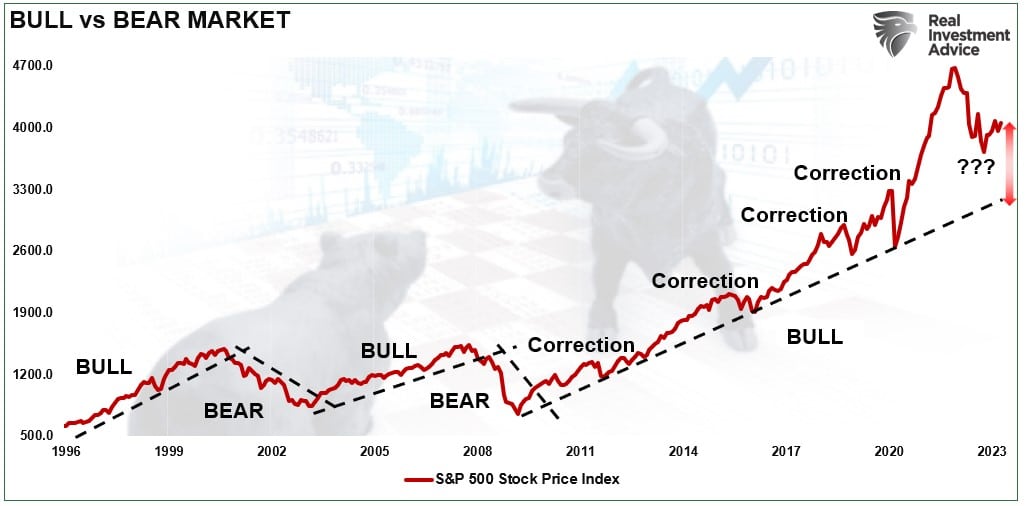

Embora tenha havido muitas discussões sobre a “mercado baixista” no ano passado, tal não é o caso. Sim, o mercado caiu mais de 20% no ano passado, que é a definição da mídia de um mercado em baixa. No entanto, um declínio arbitrário de 20% ainda é uma medida válida?

Para responder à questão da validade, vamos concordar com uma definição básica.

- Um mercado em alta é quando o preço de mercado tendências maior por um longo período.

- Um mercado em baixa é quando a tendência positiva anterior termina e os preços tendem a cair.

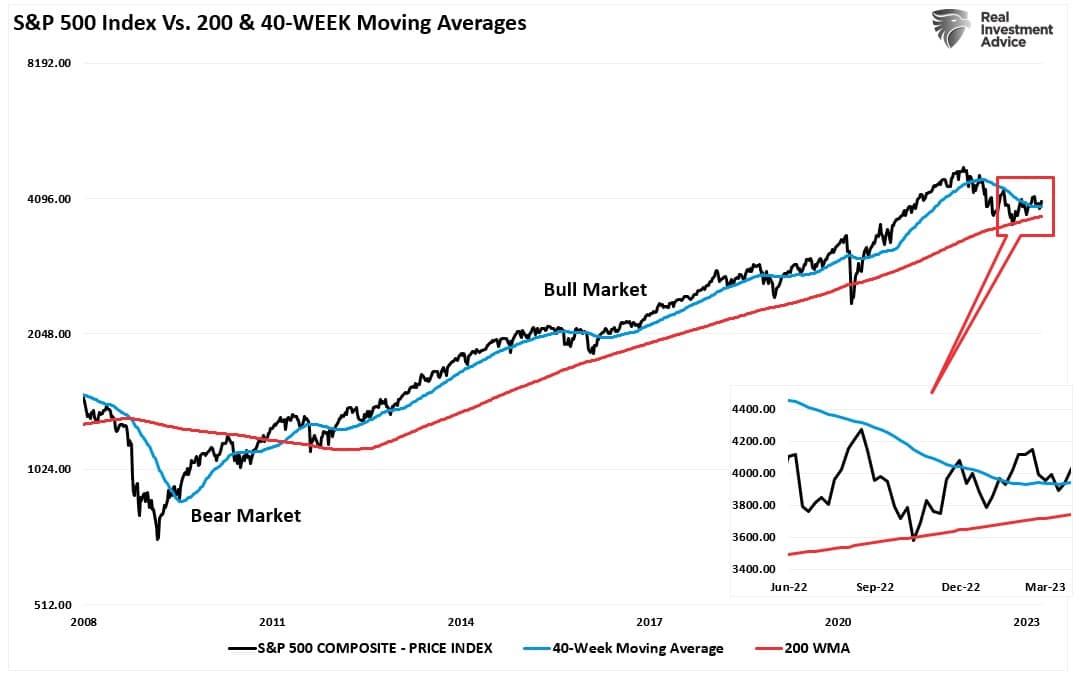

O gráfico abaixo fornece um visual da distinção. Ao olhar para o preço “tendências”, a diferença torna-se aparente e valiosa.

A distinção também é essencial para entender a diferença entre “correções” e “mercados de baixa”.

- “Correções” geralmente ocorrem em prazos curtos, não quebram as tendências de preços predominantes e são resolvidos por mercados revertendo para novos máximos.

- “Mercados em baixa” tendem a ser assuntos de longo prazo, onde os preços caem de lado ou caem ao longo de vários meses a dois anos, conforme as avaliações “significa reverter.”

Um bom exemplo da imprecisão da regra de 20% foi a queda de preço de 35% em março de 2020. Essa queda foi extraordinariamente rápida usando os dados de fechamento mensal. No entanto, esse declínio não quebrou a tendência de alta de longo prazo e reverteu rapidamente para novos máximos, sugerindo que foi um “correção.”

O enorme impulso fiscal no sistema financeiro e na economia em 2020-2021 levou a um desvio sem precedentes acima da tendência de alta. O mercado está corrigindo esse desvio excessivo, mas ainda não testou novamente a tendência de alta anterior. Dado um desvio tão grande, esse processo de correção exigirá uma queda de preço mais profunda ou um longo período de consolidação de preços.

Independentemente de como o desvio de preço é resolvido durante o processo de correção, o mercado altista secular que começou em 2009 permanece intacto enquanto as tendências de aumento de preços continuarem.

As estruturas técnicas de longo prazo do mercado também confirmam essa visão.

Técnicos de longo prazo permanecem otimistas

Os gráficos de preços diários podem fornecer uma visão de curto prazo da psicologia do mercado de dias a semanas. O problema com a análise diária de preços é que a volatilidade pode causar oscilações de curto prazo no mercado que podem se desconectar da tendência subjacente do mercado ou dos dados fundamentais.

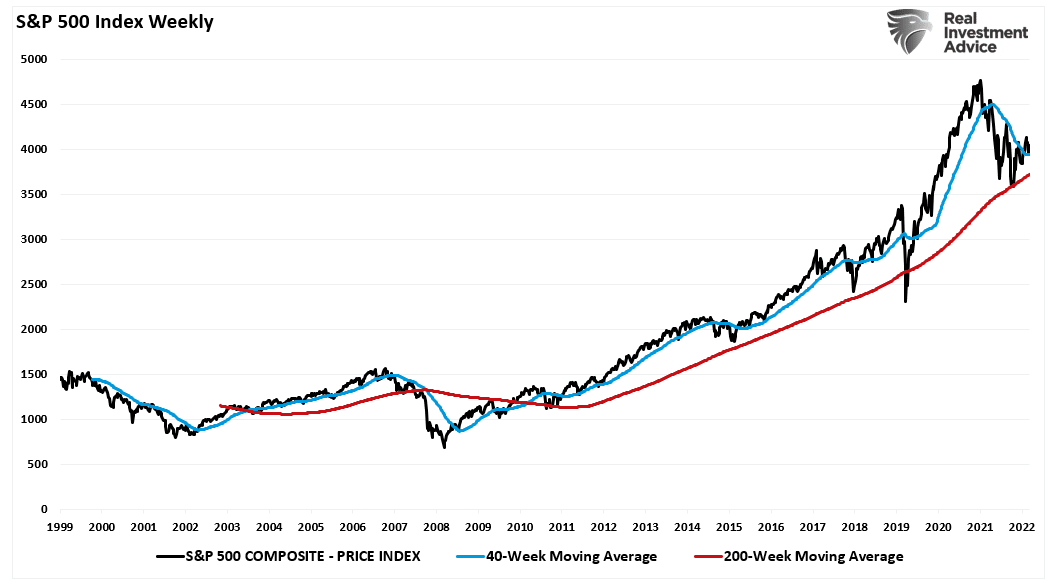

Se desacelerarmos essa ação de preço examinando os dados de preços semanais, a volatilidade será suavizada. Isso revela uma imagem mais clara do mercado, transmitindo uma mensagem mais otimista.

Os sete fechamentos semanais pontuados acima de sua média móvel de 40 semanas e, em seguida, testaram novamente com sucesso esse nível de fuga. Isso sugere o retorno de uma tendência mais otimista. Supondo que os suportes continuem se mantendo, os próximos principais níveis de resistência são as máximas de fevereiro de 4.200, depois o pico de agosto de 2022 em 4.325.

Notavelmente, as baixas de outubro mantiveram um suporte crítico na média móvel de 200 semanas, que continua a ser suporte para o mercado desde as baixas de 2009.

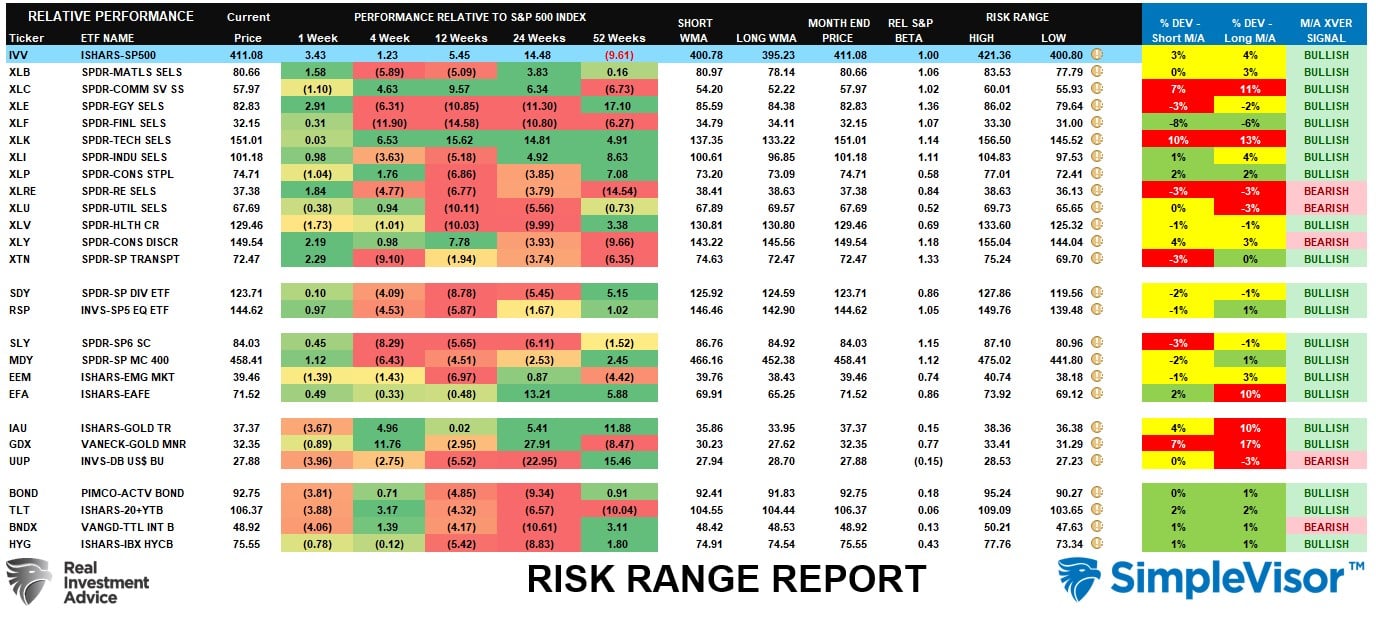

Além disso, a grande maioria dos principais mercados e setores registrou sinais semanais de compra. Isso denotou historicamente um viés mais otimista para o mercado geral nos próximos 12 meses.

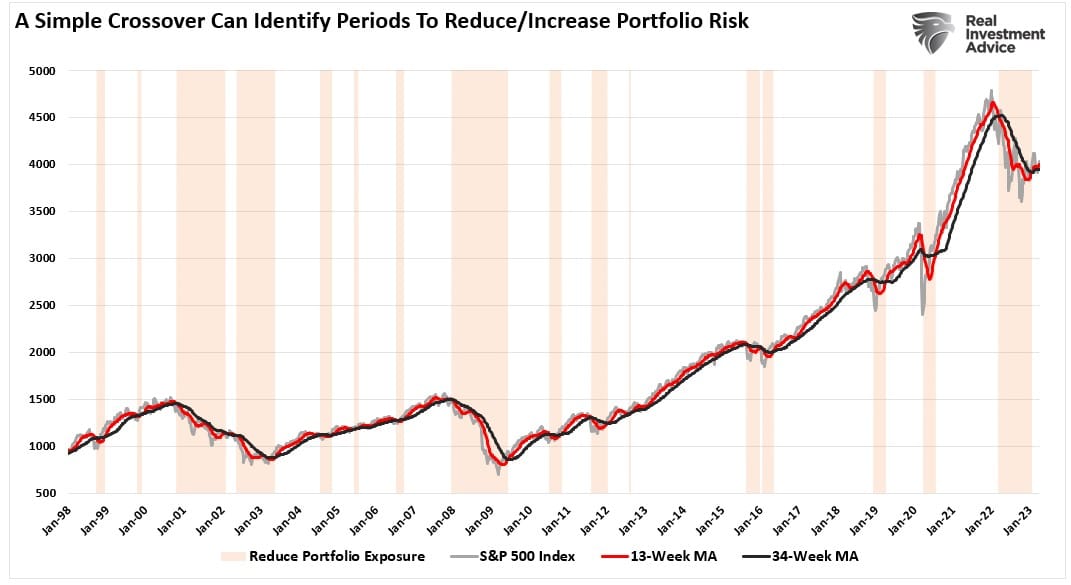

O gráfico abaixo mostra o sinal de cruzamento da média móvel desde 1998. As barras laranja são períodos em que a exposição a ações deve ser reduzida. Como você notará, os períodos de um cruzamento positivo, em que a exposição a ações deve ser aumentada, geralmente duram um ano ou mais. Desde 1998, houve apenas dois sinais falsos para aumentar a exposição a ações em 2002 e no início de 2016.

Do ponto de vista do investimento, a ação técnica do mercado sugere que o mercado atingiu o fundo do poço em 2022. No entanto, assim como vimos em 2002, existe o risco de que mais uma perna abaixo seja possível.

Navegando o que vem a seguir

Conforme observado, o maior problema dos investidores é discernir entre a ação do mercado e a dinâmica econômica e fundamental. Deixe-me ser muito claro… não tenho ideia se o mercado atingiu o fundo do poço em outubro ou não.

No entanto, existem algumas regras que podemos seguir.

Regra nº 1: Reduza os perdedores e deixe os vencedores correrem.

É preciso muita humildade para navegar pelos mercados com sucesso. Não pode haver arrogância quando os investimentos não saem como você deseja. Os investidores atormentados por grandes egos não podem admitir erros, ou acreditam que são os mais importantes corretores de ações que já existiram. Para sobreviver nos mercados, é preciso evitar o excesso de confiança.

Regra nº 2: Investir sem objetivos finais específicos é um grande erro.

Antes de investir, você já deve saber a resposta para as duas perguntas a seguir:

- A que preço vou vender ou obter lucros, se estiver correto?

- Onde vou vendê-lo se estiver errado?

Esperança e ganância não são processos de investimento.

Regra nº 3: Preconceitos emocionais e cognitivos não fazem parte do processo.

Se suas decisões de investimento (e financeiras) começar com:

- Eu sinto isso

- Meu amigo me disse

- ouvi

- Espero

Você está se preparando para uma experiência ruim.

Regra nº 4: Siga a tendência.

“80% do desempenho do portfólio é determinado pela tendência subjacente. “

Regra nº 5: Não transforme lucro em prejuízo.

Investir é criar retornos ao longo do tempo. Se você não colhe ganhos e permite que eles se transformem em perdas, você iniciou um “ciclo de enxágue financeiro.”

Mais importante, “voltando ao equilíbrio” não é uma estratégia de investimento.

Regra nº 6: As chances de sucesso aumentam muito quando a análise técnica oferece suporte à análise fundamental.

O mercado, por muito tempo, pode ignorar fundamentos. Como John Maynard Keynes disse uma vez:

“O mercado de ações pode permanecer irracional por mais tempo do que você pode permanecer solvente. “

Aplicando uma sobreposição técnica para determinar o “quando” investir pode melhorar significativamente o retorno e controlar o risco de capital do “o que” análise fundamental revela.

Regra nº 7: Nos mercados em alta, você deve ser “Longo.” em Bear Markets – “Neutro” ou “Curto.”

Investir contra os principais do mercado “tendência” geralmente é um esforço infrutífero e frustrante. Durante os mercados seculares de alta – permaneça investido em ativos de risco como ações ou inicie um processo contínuo de aparar vencedores.

Durante os mercados de baixa, os investidores podem reduzir as participações em ativos de risco para suas alocações de ativos alvo e acumular caixa. Uma tentativa de comprar mergulhos acreditando que você descobriu o fundo ou “as ações não podem cair mais” geralmente não funciona bem.

Regra nº 8: Invista primeiro com risco em mente, não retornos.

Os investidores que se concentram primeiro no risco têm menos probabilidade de serem vítimas da ganância. Tendemos a nos concentrar no retorno potencial do investimento e tratamos o risco assumido para alcançá-lo como uma reflexão tardia.

O gerenciamento responsável de portfólio visa aumentar o dinheiro a longo prazo para atingir marcos financeiros específicos e considerar o risco assumido para atingir esses objetivos. Conseguir evitar reduções significativas nas carteiras significa abrir mão de ALGUMAS vantagens para evitar a captura da maior parte das desvantagens. Embora os portfólios possam retornar ao mesmo após uma perda catastrófica, o precioso tempo perdido ao “voltar ao equilíbrio” nunca poderá ser recuperado.

Regra nº 9: O objetivo do gerenciamento de portfólio é uma taxa de sucesso de 70%.

Pense nisso – os rebatedores da Major League vão para o “Hall da Fama” com uma taxa de sucesso de 40% na placa.

O gerenciamento de portfólio não é estar sempre certo. Trata-se de obter consistentemente “Na base” que ganha o jogo longo. Não existe uma estratégia, disciplina ou estilo que funcione 100% do tempo.

Depois de entender isso, as outras 8 regras acima se tornam muito mais simples de incorporar.

Como investidor, afastando-se de sua “emoções” momentaneamente é o mais importante. Olhe objetivamente para o mercado ao seu redor. Atualmente é dominado por “ambição” ou “temer?” Seus retornos de longo prazo dependerão muito de como você responde a essa pergunta e gerencia o risco inerente.

“O principal problema do investidor – e até mesmo seu pior inimigo – provavelmente será ele mesmo.” – Benjamim Graham