Enquanto as manchetes de falências de bancos e resgates consomem a mídia, poucos estão contemplando os abalos econômicos e financeiros que se seguirão.

O grande hóquei Wayne Gretzky comentou: “Eu patino para onde o disco vai estar, não para onde ele esteve.” Vamos seguir seu conselho e considerar onde estará o disco econômico amanhã.

A corrida silenciosa do banco

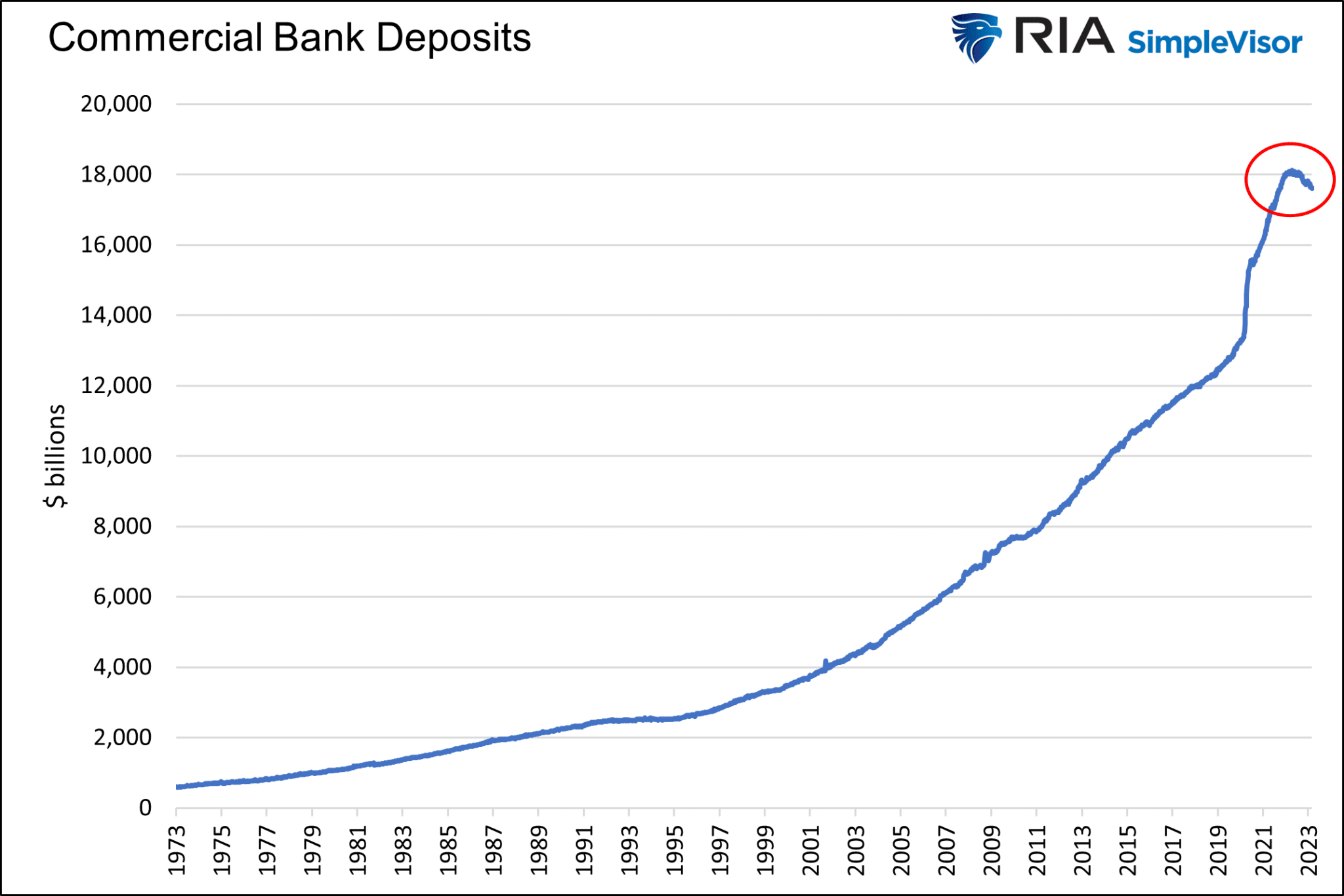

O setor bancário estava passando por uma silenciosa corrida bancária bem antes do Silicon Valley Bank chegar às manchetes.

Ao contrário da Grande Depressão, onde as filas de pessoas clamando por seu dinheiro se estendiam por quarteirões, essa corrida aos bancos é silenciosa e calma. Para começar, o banco on-line torna a movimentação de dinheiro de um banco para outra instituição financeira simples e instantânea. Em segundo lugar, ao contrário da Depressão, que aconteceu repentinamente, esta corrida aos bancos já dura um ano.

Apesar das taxas de juros muito mais altas, os bancos não estavam aumentando as taxas de juros para a maioria de seus depositantes. Consequentemente, os clientes transferiram gradualmente o dinheiro dos bancos para opções de maior rendimento fora do setor bancário. Essa corrida aos bancos não é necessariamente sobre os riscos de manter dinheiro em um banco, como foi na Depressão, mas sobre a oportunidade de obter rendimentos mais altos em outros lugares.

Como compartilhamos abaixo, os depósitos dos bancos comerciais estão fazendo algo que não faziam desde 1948. Eles estão tendendo a cair por um longo período.

Corridas Bancárias e Balanços Bancários

Para entender melhor as implicações econômicas do declínio dos depósitos e seus potenciais tremores secundários, vale a pena resumir os balanços dos bancos.

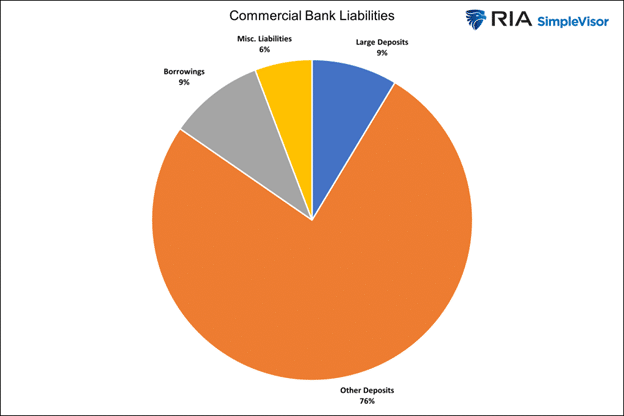

Os passivos dos bancos comerciais, no agregado, conforme mostrado abaixo, são principalmente depósitos. Os depósitos permitem que os bancos emprestem dinheiro e, portanto, são a salvação do sistema bancário.

Passivos do Banco Comercial

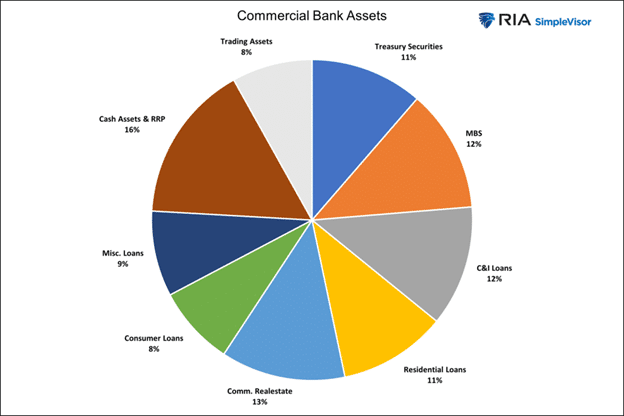

À medida que a quantidade de depósitos bancários diminui, os bancos devem se desfazer de ativos proporcionalmente. O gráfico de pizza a seguir mostra os ativos que os bancos comerciais detêm no agregado.

Ativos de banco comercial

Os bancos vendem das tortas no gráfico acima para atender às retiradas. Porém, do ponto de vista econômico, como explicaremos, não é necessariamente o que eles vendem, mas a quem eles não emprestam para seguir em frente.

Além disso, dada a nova linha de BTFP do Fed, os bancos são incentivados a reter títulos do Tesouro e ativos hipotecários. Assim, outros tipos de ativos serão vendidos ou, no mínimo, não adicionados. Os outros ativos são empréstimos que impulsionam a atividade econômica.

A função de reação do banco

Então, como os bancos se preparam para o tremor secundário?

Os bancos podem aumentar significativamente as taxas de depósito e esperar crescer ou pelo menos não perder mais depósitos. No entanto, isso reduzirá suas margens de lucro e pressionará ainda mais os preços de suas ações. A maioria dos executivos de banco recebe caro em ações. Portanto, duvidamos que muitos executivos apoiem taxas de depósito competitivas.

Acreditamos que os bancos venderão ativos e deixarão os ativos existentes amadurecerem sem substituí-los para compensar os depósitos em declínio. Para uma economia tão alavancada, isso será um grande abalo secundário.

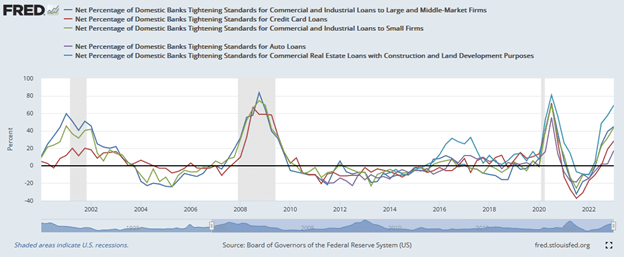

Os padrões de empréstimos financeiros quantificam o quão fácil ou difícil é obter um empréstimo. O gráfico do Federal Reserve abaixo mostra que o número de bancos que restringem os padrões de empréstimo para vários tipos de empréstimo está aumentando. A porcentagem de bancos com padrões mais rígidos está no mesmo nível dos períodos típicos de recessão. Os dados para o gráfico foram obtidos antes que o Banco do Vale do Silício estivesse no radar de qualquer pessoa. Suspeitamos que as porcentagens irão proliferar à medida que os tremores secundários da crise forem sentidos.

Padrões de Empréstimo

O destaque para os bancos forçará uma postura mais conservadora. Conseqüentemente, eles emprestarão menos dinheiro e se tornarão mais seletivos quanto a quem emprestar. Esse novo objetivo manterá os empréstimos fora do alcance de empresas e indivíduos de maior risco. A redução dos empréstimos disponíveis em todo o sistema também aumentará os custos dos empréstimos para os mutuários mais necessitados.

Empresas zumbis em risco

O gráfico abaixo mostra que existem cerca de 600 empresas zumbis das aproximadamente 3.000 empresas no índice de pequena capitalização Russell 3000 (NYSE:). Uma em cada cinco empresas do índice não produz lucro suficiente para pagar os juros de suas dívidas. Eles devem tomar empréstimos continuamente para continuar sendo uma preocupação crescente. Muitas dessas empresas pequenas pagarão taxas de juros muito mais altas pelo capital de giro ou não obterão o financiamento necessário. Em ambos os casos, certamente haverá maior desemprego e falências.

Zumbis Corporativos

O Imposto de Alavancagem

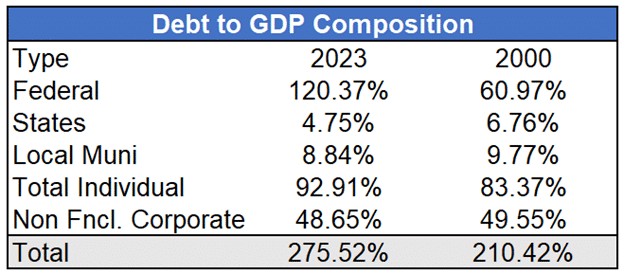

No meu dia 8 de março, compartilhamos o gráfico abaixo. O objetivo era destacar o quão dependente a economia se tornou da dívida. Para tanto, o crescimento econômico passou a ser condicionado a condições facilitadas de empréstimos e taxas de juros baixas.

Dívida em relação ao PIB

Embora as taxas de juros tenham caído recentemente, elas ainda estão bem acima dos níveis dos últimos dez anos e, com o tempo, aumentarão o que chamamos de imposto de alavancagem na economia. Como escrevemos:

O processo pelo qual taxas de juros mais altas enfraquecem lenta mas cada vez mais a economia é conhecido como efeito defasado.

No abalo da crise bancária, padrões de empréstimo mais rígidos e taxas de juros mais altas aumentarão o imposto de alavancagem na economia. Como resultado, o crescimento econômico certamente diminuirá.

Pivô Fed?

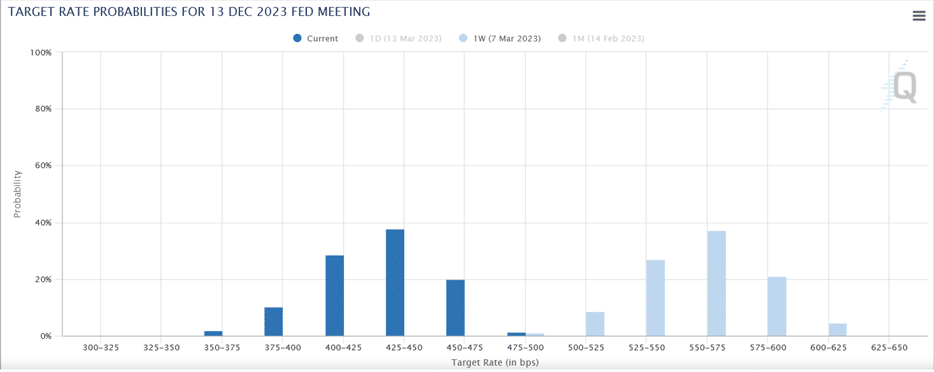

O gráfico abaixo mostra que as expectativas dos Fed Funds no final do ano caíram mais de 1% apenas na última semana.

Os investidores estão chegando à conclusão de que o Fed vai girar ou devem se preocupar com o fato de o Fed permanecer firme em sua luta contra a inflação?

O possível lado positivo da perspectiva do Fed é que os bancos, por meio de padrões de empréstimos mais rígidos e provavelmente mais altos, reduzirão a demanda econômica e, portanto, atenuarão as pressões inflacionárias. Tal circunstância pode impedir o Fed de não aumentar as taxas de juros tanto quanto eles pensavam que deveriam.

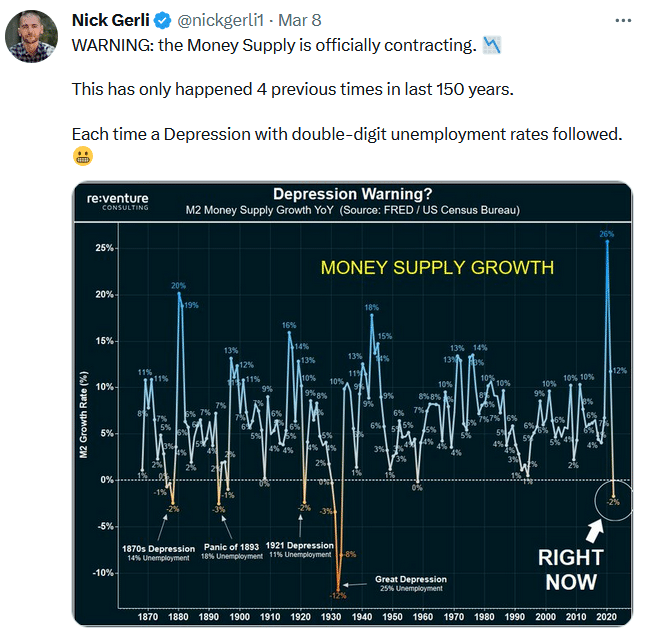

Se os bancos apertarem significativamente os padrões, o Fed pode estar lidando com pressões desinflacionárias mais cedo do que o esperado. Os bancos, e não o Fed, criam dinheiro quando fazem empréstimos. Se menos empréstimos forem feitos, menos dinheiro será criado. Posteriormente, a oferta monetária do país diminuirá ainda mais.

Sim, dissemos, “mais adiante”. A variação ano a ano na oferta monetária diminuiu pela primeira vez desde a Depressão, como mostra o gráfico da consultoria Reventure. Cada declínio anterior foi recebido com uma depressão econômica ou crise financeira.

Tweet – Fornecimento de dinheiro

Salvo uma aceleração na velocidade monetária, um declínio na oferta monetária é deflacionário.

Como vimos nos dados desta semana, o outro lado do argumento deflacionário é que a inflação permanece rígida. A economia pode deixar a crise bancária de lado por um tempo. Conseqüentemente, o Fed pode pensar que tem a crise isolada. Tal mentalidade poderia permitir que o Fed aumentasse as taxas de juros acima do que o mercado acredita. Como já escrevemos em várias ocasiões, o impacto econômico e de mercado de taxas de juros mais altas levará a dificuldades financeiras e econômicas no futuro.

Ambos os caminhos do Fed são problemáticos!

sentimento do consumidor

Os consumidores representam cerca de 70% da atividade econômica. As crises bancárias atingem o nosso lar, pois a segurança do nosso próprio dinheiro está em jogo. Como resultado, os consumidores tendem a apertar as rédeas dos gastos, já que as crises bancárias nunca são notícias econômicas bem-vindas.

A confiança do consumidor provavelmente diminuirá em relação aos níveis atuais, e o consumo seguirá. Pode levar algumas semanas ou até um mês até que as pesquisas com consumidores e os dados econômicos reflitam a nova mentalidade do consumidor. A volatilidade do mercado de ações também afetará o sentimento do consumidor.

O Fed e muitos economistas acreditam que o mercado de ações impulsiona a economia. Quando as pessoas têm mais riqueza, elas tendem a gastar mais, assim segue a lógica do Fed. Seguindo uma lógica semelhante, a recente volatilidade do mercado de ações provavelmente diminuirá a confiança do consumidor.

Resumo

O terremoto bancário está enviando ondas de choque através dos mercados financeiros. Os abalos financeiros e econômicos, que logo se seguirão, são subestimados e podem ser piores do que o terremoto.

Temos alertado que os aumentos das taxas de juros demoram a afetar totalmente a economia, mas com o tempo, o Fed vai quebrar alguma coisa. A combinação do efeito defasado dos aumentos de juros do ano passado e da crise recente dá mais credibilidade a um cenário de aterrissagem forçada.

Como escrevemos em nosso 1º de março:

Embora a economia possa parecer imprevisível, o futuro econômico é previsível. O cenário sem pouso pressupõe que os ciclos econômicos deixaram de existir. O ciclo econômico está vivo e bem. Mas cronometrar seus altos e baixos com quantidades sem precedentes de estímulo fiscal e monetário ainda fluindo pela economia e pelos mercados está se mostrando incrivelmente desafiador.

Acreditamos que cronometrar as baixas econômicas se tornou um pouco menos desafiador!